如何有效防范票据贴现业务中的5个风险,银行承兑汇票以其银行信用而成为市场经济的准货币,成为了企业资金融通的必须要素,更是银行增强服务功能、实现资产多元化的内在要求。但银行在实际经办、操作过程中还存在着一些风险。

针对这种情况天下通商贸对银行承兑汇票贴现的主要风险及防范做出如下总结:

如何有效防范票据贴现业务中的5个风险

一、目前银行承兑汇票贴现业务的主要风险

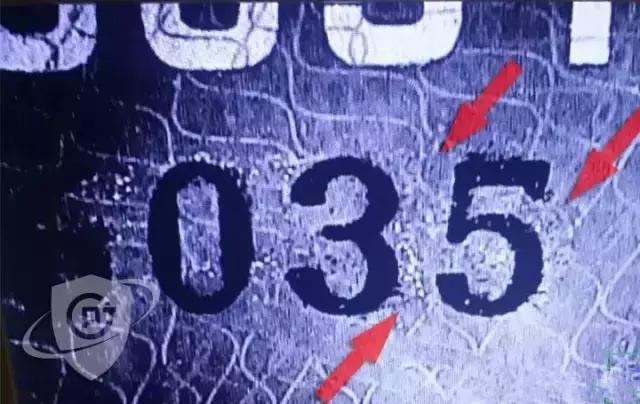

1、伪造、变造和克隆银行承兑汇票。随着犯罪分子利用高科技手段制假水平的提高,“克隆汇票”达到以假乱真的地步。在票面真假鉴别能力不高,缺少先进防伪仪器的情况下,仅凭肉眼观察鉴定银行承兑汇票真实性存在很大风险。

2、恶意公示催告。申请人将汇票转让给对方,待对方履行合同义务后,以被盗、遗失或灭失为由在到期日前恶意申请公示催告,请求法院作出除权判决。银行承兑汇票受让人因不知银行承兑汇票已被公示催告而未能及时申报权利,损害了善意持票人的权益。

3、贴现交易诈骗。贴现申请人持银行承兑汇票到银行贴现,取得资金后立即向法院恶意申请挂失。由于信息不对称,在银行承兑汇票到期前银行很难获悉该银行承兑汇票已有风险。银行承兑汇票到期,托收资金难到账,贴现行蒙受极大损失。

如何有效防范票据贴现业务中的5个风险

4、银行工作人员和企业财务人员工作失误,造成潜在风险。银行承兑汇票上都有明确而规范的记载事项,但在办理贴现的过程中,经常发现因银行工作人员责任心不强,违规操作,造成出票行填写的出票日期、到期日、出票人全称及签章等要素不规范,对企业所提供资料的真实性审查不严,汇票取得的合法性存在风险。同时,企业在背书转让过程中,由于财务人员金融银行承兑汇票知识欠缺,造成背书人签章不到位、重叠或模糊不清、被背书人全称填写与印章不符,以及背书转让与签章不连续现象。这些因素都可能影响汇票到期承兑结算,造成潜在风险。

5、现代金融业竞争激烈,为占领银行承兑汇票市场,有的银行对企业交易的真实性审查流于形式,对申请贴现人提供的交易合同、增值税发票不作认真调查,违规办理没有真实交易背景的银行承兑汇票贴现业务。汇票到期一旦不予付款,申请贴现企业又以无资金逃债,将给银行的追索增加难度。

二、银行承兑汇票贴现业务的风险防范

1、加强学习,提高素质,规范操作,加快推进ECDS平台普及使用。组织信贷人员、会计人员学习《银行承兑汇票法》、《支付结算办法》及相关的银行承兑汇票业务知识,提高审票、验票、识假防诈的技能和风险防范意识。

如何有效防范票据贴现业务中的5个风险

2、慎重办理银行承兑汇票贴现业务,加强岗位制约,严控银行承兑汇票业务操作流程中的风险。首先,要坚持查询制度,真正做到笔笔必查,查必彻底。鉴于承兑行对贴现行的查询只做原则性的查复,贴现行对电函查询只能作为鉴别银行承兑汇票真伪的参考。因此,不论是当地汇票还是异地汇票,不论金额大小都要实行双人实地查询,把风险降到zui底限度。其次,对初次申请银行承兑汇票贴现的企业,银行必须要求其按规定提供完整的相关资料,审查其资信状况,审查其与前手是否存在真实的商品交易关系。杜绝没有真实交易的贴现业务。

3、严格会计信件的寄发、交接管理。对会计信件的寄发和交接要按有关规定办理,实行专人负责。严禁临时工、保安人员和其他无关人员接收会计函件,以防丢失。

4、注意信息的收集,建立全国业内统一的银行承兑汇票丧失信息发布平台,加强承兑汇票的防伪反诈。密切关注各类经济、金融报刊杂志上有关银行承兑汇票业务的信息和国 家政策,以及有关的遗失声明和人民法院的止付通告,提高风险防范意识。

如何有效防范票据贴现业务中的5个风险

5、加强银行内部管理,有效防范操作风险。一是注重操作风险测评,完善内部控制制度,查找风险点和风险管理薄弱点。二是对操作风险进行监测,选择具有前瞻性的关键风险指标预测操作风险的变化方向。三是对操作风险实行控制,定期评估现有规章制度的有效性。

(文章来源:天下通商贸 网址:http://www.txthp.com/)